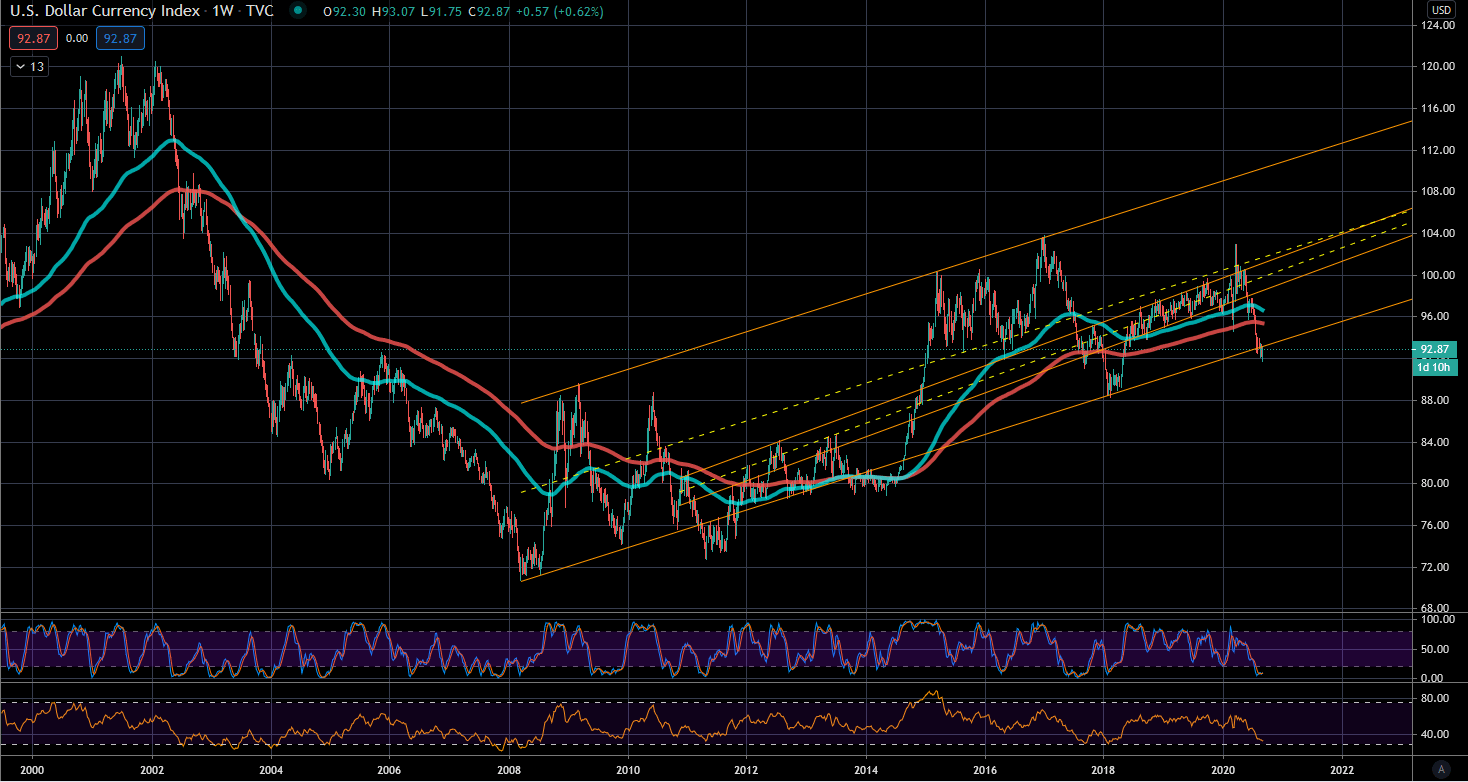

Der Dollar-Index DXY ist ein gewichteter Korb aus Währungspaaren, der den Wert des Dollar im Vergleich zu allen anderen Währungen recht gut abbildet. Seit 2009 befand sich der Dollar danach in einem stetigen Aufwärtstrend insbesondere im Vergleich zum Euro von in der Spitze 1.50 $ pro € auf bis zu 1.05 $ pro €. Damit wurde unser Vermögen im internationalen Vergleich massiv abgewertet und umso extremer mutet die Outperformance der US-Aktienmärkte an, denn eigentlich arbeitete der starke Dollar gegen sie. Dieser Trend könnte sich nun umkehren, der Dollar müht sich sehr am unteren Ende des Kanals, der den Aufwärtstrend des letzten Jahrzehnts definiert.

Der Dollarkurs hat also massive Auswirkungen auf die Weltwirtschaft. Kapital fließt in Richtung schwacher Währungen, deshalb versuchen so viele Länder wie China, Schweiz oder eben auch USA ihren Wechselkurs zu senken. Denn mit niedrigem Wechselkurs werden die eigenen Produkte aber auch Unternehmen aus internationaler Sicht automatisch billiger und damit attraktiver. Aus Unternehmenssicht profitieren davon vor allem diejenigen, die in Ländern mit Dollar als Haupt- oder Nebenwährung produzieren und in Länder mit einer starken anderen Währung, also insbesondere Europa, verkaufen. Diese Beschreibung trifft nur in zweiter Linie auf amerikanische Unternehmen zu. Am meisten profitierten in der Vergangenheit die Emerging Markets. In diesen Ländern ist der Dollar oft Zweitwährung oder Geschäftswährung, um Stabilität zu sichern und die Unternehmen sind agil und spezialisiert genug, um von derartigen Währungsvorteilen im Ein- und Verkauf maximal zu profitieren. Der iShares MSCI Emerging Markets ETF (EEM) verhielt sich in den letzten 15 Jahren fast spiegelbildlich zum Dollarindex und ein fallender Dollar führte regelmäßig zu deutlichen Kursgewinnen in diesem Bereich.

Bereit für bessere Investment-Entscheidungen?

Starten Sie noch heute mit Ihrer kostenlosen Testphase - Aktienanalyse mit künstlicher Intelligenz.

Volle Transparenz | Voller Zugriff | Jederzeit kündbar

Problematisch ist ein schwacher Dollar vor allem für Unternehmen, die in Ländern mit aufwertenden Währungen produzieren und aber international exportieren. Also speziell europäische Unternehmen, deren Wertschöpfung größtenteils in Europa stattfindet und deren Kosten nicht hauptsächlich aus importierten Waren bestehen (denn die werden ja für Europäer günstiger), und aber signifikante Teile ihrer Gewinne im Ausland erwirtschaften, werden die Effekte eines fallenden Dollars in fallenden Margen sehen. In solchen Situationen ist es dann wichtig, von vornherein hohe Margen erwirtschaftet zu haben, um derartige Effekte abfedern zu können. Kein Wunder, dass sich hohe Margen, zumindest bis zu einem gewissen Grad, immer wieder als einer der stärksten Indikatoren für steigende Kurse herauskristallisiert.

Kurz gesagt: Eine niedrige Währung zieht Herstellungsprozesse und damit Arbeit an, vereinfacht Export und lässt Importe teurer werden. Eine der klügsten Investitionen für Bewohner von Regionen mit sehr starken Währungen, ist Arbeit in Ländern mit schwacher Währung verrichten zu lassen. Es ist einfach billig. Für Exportnationen ist eine schwache Währung also erst einmal gut. Etwas anders sieht es aus, wenn man Verschuldung betrachtet bzw. die Möglichkeit Geld aufzunehmen. Eine fallende Währung erschwert es, Schulden in Fremdwährungen zurückzuzahlen, denn die Zinsen von bspw. einer Anleihe in Euro werden aus Sicht eines in Dollar wirtschaftenden Unternehmens oder Staates automatisch steigen. Schließlich entwertet das eigene Geld im Vergleich zum Geld, in dem man Schulden gemacht hat. Vor allem aber erschwert es, an neues Geld zu kommen, logischerweise. Es ist grundlegend nachteilig für Europäer einen Kredit in Dollar zu gewähren, also bspw. eine amerikanische Staatsanleihe zu kaufen, wenn ein fallender Dollar erwartet wird. Denn der Wert der Anleihe und die Zinszahlung werden in Dollar berechnet und fallen ebenso, wie der Dollar fällt.

Ob der Dollar nun auch tatsächlich nach unten ausbricht, ist die Frage. Viele prophezeien den großen Dollarcrash. Gleichzeitig gab Goldman Sachs kürzlich bekannt, sie hätten ihre Short-Positionen im Dollar geschlossen, weil er extrem überverkauft war. Allerdings sind die ersten extreme im Momentum selten das Ende einer Bewegung, die muss sich in der Regel erst abbauen bevor sie umkehrt, und Goldman (und andere) sagen gerne das eine, um das andere (günstiger) zu tun. Währenddessen steigt der Volatilitätsindex VIX deutlich trotz (Dollar-)Aktienmärkte auf Rekordständen. Die Gründe finden sich schön erklärt hier. Kurz gesagt, die Profis haben Angst die Rally zu verpassen, sind aber auch sehr unsicher, weshalb sie überproportional Optionen nutzen. Das treibt die Preise von Optionen in die Höhe und damit auch den VIX. Währenddessen fällt unser Kaufinteresse-Index weiter und hat gestern das erste Mal ein Niveau erreicht, dass insgesamt auf deutliches Verkaufsinteresse hinweist. Ich kann nur weiterhin raten, vorsichtig zu sein.